会社案内

Company

ベイビューの特長

ベイビュー・アセット・マネジメント(以下、「当社」)は、投資信託・投資一任の運用を行う財務局に登録された金融商品取引業者約90社(不動産関連除く)の中の1社であり、充実したビジネス基盤を有する国内唯一の独立系マルチ・ブティックハウス(専門店型運用会社)です。

日本最大級の「独立系運用会社」

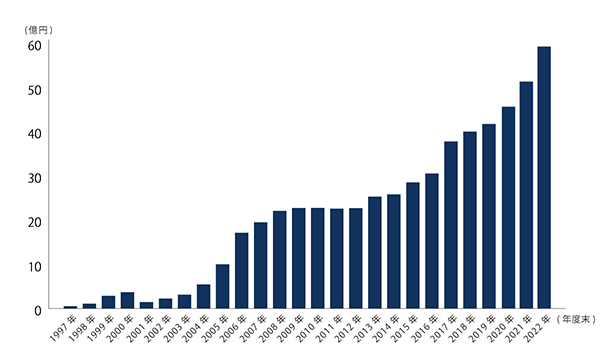

- 契約資産残高約8,000億円を有する、株式を公開しない独立系運用会社のリーダーとして、60億円の株主資本と共に、運用の礎である長期的かつ安定的なビジネス基盤を構築。

- 経営・資本の独立性を確保することで、証券や銀行、或いは外資といった系列親会社(販売会社等)に影響されない、100%投資家を向いた業務遂行を可能にする資本構成を堅持。

- リーガル・コンプライアンス上の万全な体制を整備し、外部監査人から投資一任業務に係る内部統制の整備状況について毎年評価を受け、

「受託業務に係る内部統制の保証報告書」※ を2012年度以降継続して取得。 - グローバル・スタンダードの情報管理体制を整備し、国際標準化機構(ISO)審査機関から国際規格である「情報セキュリティマネジメントシステム(ISMS)認証」を2019年8月より取得。

- ※ 投資一任契約に係る受託業務の方針と手続き(受託会社のシステム)に関する表示が適正か、統制目的に関する内部統制が適切にデザインされているかについて、

2018年までは監査・保証実務委員会実務指針第86号、2019年以降は保証業務実務指針3402(日本公認会計士協会)に基づき評価されたことを示す報告書です。

〈株主資本額の推移〉

日本初の本格的な「マルチ・ブティック型運用会社」

- マルチ・ブティック型運用会社のパイオニアとして、日本における高品質なクライアント・サービス提供という共通のプラットフォームの上に、自社運用商品に加え、米国等の優れた独立系運用会社の商品群を取り揃えることで、公募投信、或いは私募投信による合同運用や投資一任契約に基づく個別運用を始め、様々な顧客ニーズに応えるカスタマイズされた運用ソリューションを提供。

- 日本株式、債券、そしてマルチ・アセットは、当社自身による運用。米国を中心とする海外株式、債券、そしてプライベート・アセットは、提携する複数の米国等のブティックハウスによる運用。いずれも、超過収益(アルファ)の獲得や絶対収益の追求等を目標とし、商品毎に運用資産規模の上限を設け、量的成長ではなく質的成長を志向。

- 経営(プロデューサー)と運用(アーティスト)を明確に分離し、運用チームは運用業務に専念。また、ファンド・マネージャー中心主義による“顔の見える運用”を実践。各ファンドの運用責任者と、その投資哲学・戦略、そして運用状況等を詳細に開示し、投資家が信頼出来る透明なディスクロージャー体制を確立。

〈マルチ・ブティック型ビジネス・モデル〉

機関投資家から個人投資家まで「幅広い顧客層」

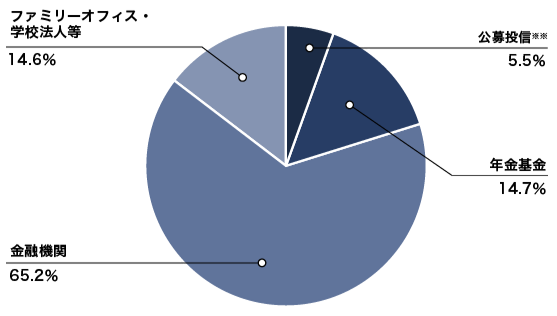

- 厳しい投資審査(デュー・ディリジェンス)、多岐に亘る照会(リファレンス・チェック)、そして難易度の高い商品ストラクチャーに関する要望等に的確に対応し、洗練された運用サービスを提供することで、約70社に上る金融機関を筆頭に、年金基金、ファミリーオフィス、そして学校法人等から創業以来高い評価を獲得。

- 将来的には、独立系マルチ・ブティック型運用会社の強みを最大限に生かすことで、2,000兆円といわれる日本の個人金融資産に対して、販売会社を一切介さず、直接アプローチを行う運用業界のイノベーション(革新)に挑戦。

〈投資家別契約資産残高※〉

7,998億円

※外貨建資産は1ドル=148円で評価しています。上記数値は2023年9月末現在です。

※※公募投信は当社の海外提携先が運用する国内公募投資信託の残高を含みます。

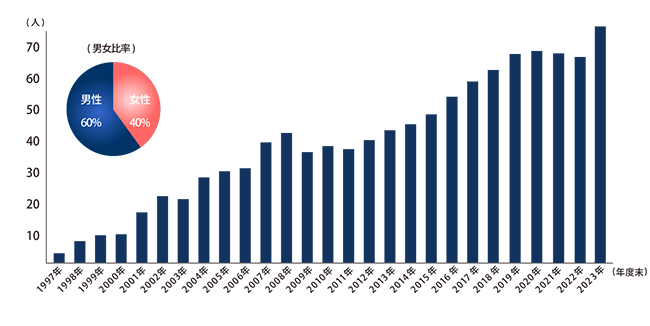

若手そして女性社員を中核とする「魅力的な社員構成」

- 2011年より、独立系運用会社では異例となる新卒採用を開始。優秀な生え抜き社員の育成に着手。

- 長期間に及ぶ資産運用ビジネスの継続を前提に、10年以上先の経営を見据えて社員数を順調に伸ばす中、現在はその30%を34歳以下の若手、40%を女性が占める、運用会社として活気溢れる人材構成。

〈役職員数の推移〉

以上の情報は、別途記載がある場合を除き、グラフ中の数字は各年度末のものです。