運用サービス

Investment

service

プライベート・エクイティ:クロスオーバー/ベンチャー・キャピタル

Crosslink Capital, Inc.

ハンズオン・アプローチ

運用責任者

運用哲学

ベンチャー・キャピタル(未上場株式)、ヘッジ・ファンド(上場株式)双方のリサーチ情報を緊密に共有するクロスオーバー・シナジーの下で、「アルファ・クラブ」を柱とする広範なベンチャー・ネットワークをディール・ソースとして有望なベンチャー企業を発掘、徹底したハンズオンによってビジネス展開をサポートします。

運用プロセス例

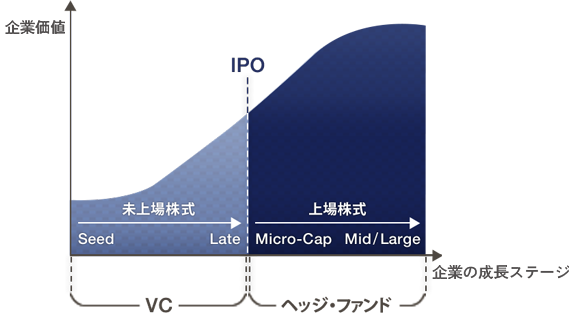

ベンチャー・キャピタル(以下、「VC」)運用では、主にテクノロジー関連の高成長セクターを中心に未上場企業を発掘します。また、ヘッジ・ファンド運用では、同様のセクターを中心に約1,000社の成長企業で構成されるユニバースから上場企業を選別します。

運用戦略

クロスオーバー Crosslink Crossover シリーズ

(戦略開始日:1986年3月)

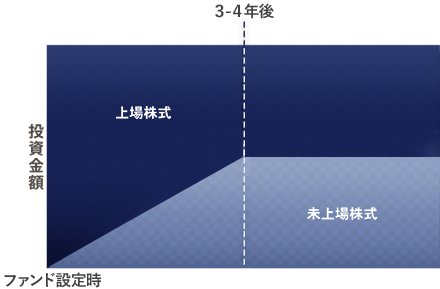

35年超の優れた実績を誇る世界でも珍しい、未上場株式(ベンチャー企業)と上場株式投資を融合させたハイブリッドな投資戦略です。未上場株式及び上場株式へ最終的に約50:50の投資アロケーション(Crossover)を行うことで、ベンチャー投資の初期段階に発生する投資元本の下落(Jカーブ効果)を大きく低減しつつ、長期的な絶対収益を追求します。また、上場株式への投資アロケーションを調整し当初の投資金額の範囲内で未上場株式への投資を実行、投資家に対するキャピタル・コールは発生しません。

未上場株式投資では、企業の経営に自ら参画する「ハンズオン戦略」の下で将来有望なベンチャー企業のポートフォリオを構築します。上場株式投資では、大きな成長が見込まれるテクノロジー企業、及びテクノロジーを活用して革新的なサービスを提供する小売や金融セクター等の企業へ投資を行います。また、「ヘッジ・ファンド戦略」を採用するファンドでは、新興成長企業にマーケット・シェアを奪われ衰退していく大企業等を選別してショート・ポートフォリオに組入れます。

ベンチャー・キャピタル Crosslink Venturesシリーズ

(戦略開始日:1989年3月)

シリコンバレーの最先端を行く投資テーマ(IoT、AI、フィンテック、デジタルヘルス等)にフォーカスし、市場規模が数千億円以上の業界に破壊的変革(イノベーション)をもたらすベンチャー企業に投資します。Crosslink Capital社インベストメント・プロフェッショナルが運営するシリコンバレー屈指のベンチャー・ネットワーク「アルファ・クラブ」を柱として魅力的なスタートアップ企業へ早期にアクセスし、主要投資家としてボード・シートを獲得する等、徹底した「ハンズオン戦略」による企業価値の拡大を目指します。また、シードやアーリー・ステージで投資したベンチャー企業の中から、厳選された有望企業のみにミッド・ステージで投資を行うEndeavour Fundの運用を2020年6月より開始しています。